חוק מיסוי מקרקעין – כיצד תשלמו פחות מיסים על דירת מגורים הכוללת זכויות בנייה שטרם נוצלו

גלעד המאירי

כלכלן, משפטן ושמאי מקרקעין

תיקון 76 לחוק מיסוי מקרקעין (שבח ורכישה), תשכ”ג-1963 (להלן: “חוק מיסוי מקרקעין”), ביטל את הפטור הידוע של מכירת דירת מגורים מזכה אחת לארבע שנים וקבע במקום זאת מסלול של שיעור מס מוטב לדירות מגורים מזכות.

הכוונה הפשוטה הינה שבעת מכירת דירת מגורים יחול שיעור מס של 25%.

על פניו, מדובר היה בבשורה רעה מאוד לבעלי הדירות בישראל, שכן רובם נהנו בעבר מפטור מלא. אולם, הבנה מדויקת של החוק מביאה פעמים רבות דווקא למסקנה הפוכה.

נסביר:

מסלול שיעור המס המוטב קובע כך – עבור רווח שנצבר מיום 1.1.2014 ועד למכירת הדירה בעתיד, ישולם שיעור מס של 25%. אבל, בגין כל הרווח שנצבר ממועד רכישת הדירה בעבר ועד ליום 1.1.14 שיעור המס עומד על 0% (כלומר, פטור מלא).

הדרך שנקבעה לביצוע חישוב המס הינה ב”שיטה הלינארית”, דהיינו, קודם כל יחושב כל הרווח (הריאלי) שנצבר, לאורך כל שנות חיי הנכס ולאחר מכן רק החלק היחסי ששייך לתקופה מיום 1.1.2014 ואילך ימוסה ב- 25%.

ניתן להמחיש את המשמעות הכלכלית של שיעור המס המוטב בדוגמא הבאה:

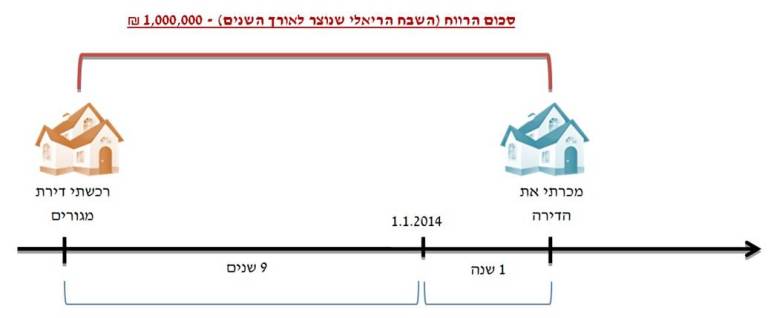

נניח שאדם רכש דירת מגורים 9 שנים לפני שנת 2014. במידה ומכר את הדירה ביום 1.1.2015 (שנה לאחר המועד הקובע 1.1.14), ובהנחה שמהלך 10 השנים שחלפו מיום שרכש את הדירה ועד ליום בו מכר אותה, מחיר הדירה עלה במיליון ₪, מס השבח שישלם יחושב כך:

9/10 * 1,000,000 * 0% – זהו הרווח היחסי שנצבר קודם למועד הקובע ולכן אין חיוב מס בגין סכום זה.

1/10 * 1,000,000 * 25% – שיעור מס מוטב של 25% בגין הרווח שנצבר לאחר המועד הקובע.

סה”כ יתקבל מס שבח לתשלום בגין רווח של 1,000,000 ₪: 25,000 ₪ בלבד.

יודגש, כי החישוב הינו כאמור “ליניארי”, כלומר, בצורה יחסית מתמטית פשוטה – לכן, אין כל רלבנטיות למצב האמיתי שקיים בשוק ביום 1.1.2014 ! גם אם למשל מיום 1.1.2014 ועד ליום 1.1.2015 (יום המכירה בדוגמא הנ”ל) חלה בשוק ירידת מחירים, עדין, אם בסופו של דבר המכירה הינה ברווח לעומת מחיר הרכישה בעבר, הרי שחלק מהרווח הזה ייוחס כאילו נוצר מיום 1.1.2014 (למרות שבפועל דווקא בתקופה זו חלה נניח ירידת מחיר).

מכל מקום, היות והחישוב הוא ליניארי, הרי שחשוב לשים לב כי ככל שהמכירה תעשה בסמוך לאחר 1.1.14 ומנגד מועד הרכישה בעבר הינו לפני שנים רבות יותר, כך יווצר מצב שהדירה תימכר (כמעט) בפטור מלא, שכן החלק הגדול של הרווח נצבר לפני 1.1.14 ואינו חייב במס כלל.

לפיכך, בפועל בחלק ניכר מהמקרים “שיעור המס המוטב” משמעו כמעט פטור מלא. כך שהחוק לא כל כך “מזיק” לבעלי דירות.

יתרה מכך, חשוב לזכור, כי בניגוד לפטור המוחלט שניתן עפ”י חוק הקודם רק על דירה אחת כל 4 שנים, הרי שעפ”י החוק החדש, גם מי שאינו זכאי כלל לפטור בגין מכירת דירת מגורים (כי יש בבעלותו מספר דירות), יכול עדין להנות משיעור המס המוטב ופרקטית לקבל כמעט פטור מלא.

ולא רק זו, אלא, שמסלול שיעור המס המוטב אינו קובע הגבלה ביחס למספר הדירות שניתן למכור.

כל הנ”ל יוצרים סיטואציה לפיה במקרים רבים, בעיקר לבעלי מספר דירות, תיקון 76 דווקא יצר הזדמנות למכור מספר רב של נכסים על פני תקופה קצרה ולשלם הרבה פחות מיסים מאשר בעבר.

בנוסף לנ”ל, היות שניתן להנות ממס מוטב לינארי גם כאשר אין זכאות לפטור, נוצרה הזדמנות לחסכון במס גם במקרה של מכירת דירת מגורים שכוללת זכויות בניה בלתי מנוצלות:

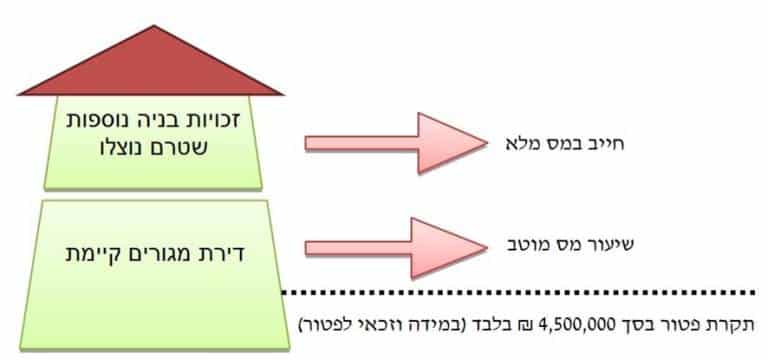

בהתאם להוראות החוק, כאשר מתבצעת מכירה של דירת מגורים הכוללת גם זכויות בניה נוספות שטרם נוצלו, תבצע רשות המסים “פיצול” של התמורה בעסקה.

זאת, כיוון שמבחינה עקרונית התמורה בעסקה כוללת שני מרכיבים:

א. מרכיב דירת המגורים הקיימת, שבגינה ניתן להנות משיעור מס מוטב (שכפי שהוצג לעיל בד”כ מביא למס אפקטיבי נמוך מאוד).

ב. מרכיב זכויות הבניה שטרם נוצלו, לגביהן לא חל פטור ולא חל שיעור מס מוטב ויש לשלם בגינן מס מלא.

ברור שבמקרה שכזה, ככול שהמוכר יוכיח כי מרכיב דירת המגורים הקיימת הינו בשווי גבוה יותר, כך ניתן יהיה לצמצם את גובה המס.

חשוב לזכור, כי קיימות דרכים רבות להתמודד עם סוגית שווי “דירת המגורים המזכה” ו/או שווי זכויות הבניה הנוספות, באמצעות חוות דעת שמאי ראוייה מטעם המוכר, ובמידת הצורך, ראוי גם לנהל השגות ועררים בהיבטים כלכליים אלה, במטרה לצמצם את גובה החבות במס.

בהקשר לכך נזכיר את דברי כב’ השופטת דורנר בהלכת פאולה כרמל (עא 8244/02):

“… אין מנוס מעריכת שומות ספציפיות, שיענו על השאלה מהי התמורה שקיבלה המערערת עבור זכויות הבניה שלא נוצלו”.

את השומה ניתן להגיש לרשות המיסים, במתכונת “חוות דעת מומחה” של שמאי מקרקעין.

חוות דעת המומחה מחייבת את הרשות ונטל הראייה לסתירת חוות הדעת מונח על כתפי הרשות.

(ראו דברי כב’ השופט א.א. לוי בעא 8244/02)

בשלב זה, עוד לפני שתתחילו בטיפול ארוך וממושך בעסקת נדל”ן (גם עסקה “קטנה”), אנחנו מזמינים אותך לפגישת יעוץ מקדמית, בה נוכל לסייע בידך לזהות ולאמוד את היבטי המיסוי בה, ולתרום מנסיוננו הרב כך שהעסקה תתוכנן באופן חסכוני ואופטימלי.

במידה ונתקבלה לידכם דרישה לתשלום מס, הנכם מוזמנים לפנות לחברתנו ליעוץ מקדמי, יחדיו נוכל להגיע למסקנה אופרטיבית באשר לטיפול הרצוי.

צפו בסרטון המצורף – יכול לעניין אתכם גם:

לשיחת ייעוץ והכוונה ראשונית ללא עלות מלאו את הפרטים ונחזור אליכם:

אהבתם את המאמר? שתפו אותו עם חברים וקולגות, הם יודו לכם

מאמרים נוספים שעשויים לעניין אותך

איך להפחית את היטל ההשבחה ב- 100% – האם יש להביא בחשבון את השפעת תמ”א 38 על שווי הנכס בעת חישוב היטל השבחה

היטל השבחה – מהו “הטיעון המנצח” שיכול להפחית עד 25% מסכום היטל השבחה בגין הקלות בניה

קבלת תוספת זכויות בניה בתכנית חדשה בלי להגדיל את סה”כ הבניה המותרת בה

הקטנת חבות במס שבח במכירת חלק ספציפי מנכס ע”י קביעת מחיר רכישה נכון

תשלום מס שבח – הכרה בהוצאות והקטנת תשלומים, גם ללא קבלות

היטל השבחה – כיצד ניתן להפחית חיובים ע”י הגדרה מדוייקת של המונח “מקרקעין”

כיצד ליצור “תעודת ביטוח” כנגד היטל השבחה – איך לנטרל את הסיכון של הגדלת ההיטל ע”י שמאי מכריע

כיצד להמנע ממיסוי זכויות בניה פוטנציאליות בעת מכירת דירת מגורים

מבזק כלכלי: מחירי הטיסות עולים – ושוק הנדל”ן רועד

איך לקבל את מלוא הפיצויים על הפקעת קרקע/מבנה למטרו

“תאונת מס” במס שבח עקב הריסת מבנה מגורים – מה לא לעשות!

חידוש תקדימי: כך תוכלו להימנע לחלוטין מתשלום היטל השבחה בעת מכירת דירת מגורים

האם זכויות לניוד חייבות בהיטל השבחה? ועדת הערר קובעת תקדים משפטי

ביטול הקלות הבנייה בשנת 2025: בשורה רעה לבעלי נכסים עם הזדמנות אחרונה לנצל הטבות

הנחיות חדשות של רשות המיסים להכרה בהוצאות בניה ושיפוץ, גם ללא קבלות – מה חשוב לדעת?

השפעת “הגזירות הכלכליות” על שוק הדירות

תיקון חדש בחוק! אפשר להגיע לשומה מוסכמת עם העיריה ולשלם פחות היטל השבחה